不動産投資では、最新の事情を常にチェックする必要があります。それは、キャピタルゲインを狙った不動産投資だけではなく、インカムゲインの不動産投資であっても同じことがいえます。

今回は、不動産投資について、重要な要素である銀行の動向と、不動産投資が集中する東京の実情を解説します。この記事を読むことで、不動産投資の最新の事情を知ることができるでしょう。

不動産投資の最新動向

2021年の不動産投資動向を知るためには、2020年度の不動産投資の動向を確認して予測を立てていくことが重要です。ここでは、2020年度の不動産取引金額を基に最新の不動産投資動向を解説します。

2020年の不動産取引金額は横ばい

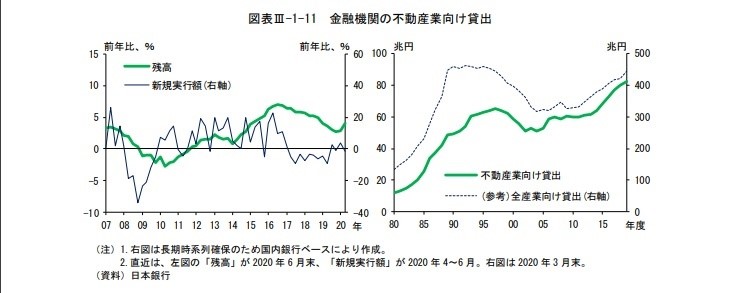

日本銀行の金融システムレポートの図表から不動産取引金額の推移を確認します。不動産業向けの貸出の残高は、感染症拡大に伴う予備的需要を含む運転資金需要もあって足元4%程度まで伸び率を高めています。不動産取引金額については、全体の規模は変わっていません。

不動産取引市場の規模は、2007年上期に約3兆円に達しピークを迎えています。リーマンショックが生じた2008年下期には約1 兆円程度まで市場が縮小しました。政権交代を経た2013 年上期は、2兆円超えと大幅に拡大し、以降も概ね2兆円超えの状況が続いいます。2020 年上期は、新型コロナウイルス禍に見舞われましたが、取引金額は約2.05兆円となり、引き続き2 兆円超えを維持していることから、横ばい傾向であると判断できます。

取引主体については、不動産取引市場において、2001年以降の売買主体別買越・売越状況をみると、J-REIT の買越が目立ちます。特に、リーマンショック以降は、唯一買越しを続ける銘柄として存在感を増しているのが現状です。ただし、J-REITが、不動産を取得すると、物件を売却するケースが限定されますので、J-REITへの物件集約は、物不足感を市場に与えています。ただし、新型コロナの渦中にあっても、市場構造に大きな変化がないことが、不動産取引市場を下支えする要因の1つとなっていることも見逃せないポイントです。

日本銀行金融システムレポート

https://www.boj.or.jp/research/brp/fsr/data/fsr201022a.pdf

日本不動産研究所 不動産取引市場調査(2020 年上期)

https://www.reinet.or.jp/wp-content/uploads/2020/10/9af3224c9d4fba7c166319691d2a35ba.pdf

2021年は新型コロナと東京オリンピックが影響

2021年の不動産投資は、2020年同様に取引金額・取引主体ともに2020年と比べて大きな変化はないものと判断できます。しかし、新型コロナの収束状況や東京オリンピックが開催されるかどうかは、不動産投資に大きな影響を与える可能性があります。

新型コロナがワクチンや特効薬によって収束されれば、景気は一気に上昇し、東京オリンピックも開催されることになる可能性が高いので、不動産投資にも大きなプラス要因となります。しかし、新型コロナが世界中で蔓延しパンデミックの状態が続くようなら、東京オリンピックは中止や無観客開催となる可能性があり、不動産投資のマインドにもマイナスの影響を与えるかもしれません。新型コロナの推移や東京オリンピックの動向の確認は必須です。

投資に積極的な不動産投資家は健在

日本不動産研究所の不動産投資調査(2020年10月現在)によると不動産への新規投資意欲については、新規投資を積極に行うが92%で、前回調査よりも6ポイント上昇。一方で、当面新規投資を控えるという回答は11%で、前回調査より7%も低下しています。大規模な金融緩和の継続により、投資全体に好循環をもたらしていることは、いうまでもありません。その影響を受けて、比較的リスクの少ない不動産投資についても積極的な投資姿勢が強まっています。市場に潤沢な資金が供給され続けている間は、積極的な不動産投資家も健在といえるでしょう。

日本不動産研究所 不動産取引市場調査(2020年上期)

https://www.reinet.or.jp/wp-content/uploads/2020/10/9af3224c9d4fba7c166319691d2a35ba.pdf

火災保険地震保険の値上げは続く可能性あり

不動産は所有すると同時に、火災保険や地震保険に加入することが一般的とされています。しかし、近年の地球温暖化による影響で異常気象が多発していることもあり、大手をはじめ多くの損害保険会社は、保険料の値上げを続けています。具体的な保険料値上がりの要素は、2018年7月から10月に複数回発生した台風や豪雨の影響が大きな原因です。

2018年度の自然災害に対する各社の保険金支払合計額は約1.6兆円で、前年度に比べると8.4倍という多額の火災保険金の支払いが発生したため、保険会社の負担は増大しました。その翌年にも大規模な台風が発生したため、2019年度の自然災害に対する損害保険金の支払い総額は1.2兆円を超えているのです。

これらの要素により、2021年1月に平均5.1%の保険料値上がりが決定しました。このような保険料の値上がりは、継続されるか更なる値上がりが起こる可能性もあるといえます。火災保険や地震保険の値上がりの継続は、不動産投資のキャッシュフローにも影響を与えることが懸念されています。

築浅物件なら火災保険料の割引対象

上記のような火災保険料の値上げとは別に、築浅物件に対する火災保険料の割引制度導入は推進されています。2019年10月に損害保険料率算出機構がリリースした火災保険参考資料改訂のご案内においては、築浅住宅に対する保険料割引制度の導入が明記されています。この資料によりますと、築5年未満の場合平均28%の割引で、築5年以上10年未満の場合には平均20%の割引となっているのです。

つまり、保険市場においても、リスクの少ない物件は割引対象となります。しかし、老朽化が懸念される物件や中古物件のなど、築年数が15年から20年を超えた物件では、リスクが高いと判断され、保険料は年々増加していく傾向となっているのです。

古民家などの築古物件においては、そもそも損害保険会社が保険契約を引き受けてくれない可能性も生じています。古民家をリノベーションするなどの投資計画を立てる場合は、どのように増改築すれば、火災保険などの適用物件となるのかを確認しておく必要があります。保険の適用が認められない物件であれば、投資価値を見出すことができても大きなリスクを背負うことになると認識しておきましょう。

損害保険料算出機構:火災保険料率改定のご案内

https://www.giroj.or.jp/ratemaking/fire/pdf/201910_announcement.pdf#view=fitV

最新の不動産投資ローンに対する金融動向

2021年度も続いている新型コロナウイルスのパンデミックにおいて、不動産投資に対し、金融機関がどのような金融姿勢を持っているのかを日本銀行の金融システムレポート2020年10月版を基に検証していきましょう。

日本銀行金融システムレポート

不動産業向けの貸出は増加傾向

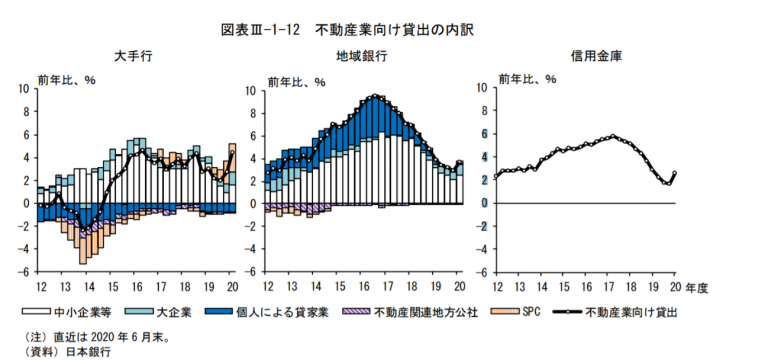

日本銀行が2020年10月に公表した金融システムレポートをみると、大手銀行、地方銀行、信用金庫共に不動産業向けの貸出高は減少傾向となっています。ただし、2020年上半期においては、いずれの金融機関も貸出が前年を上回っています。これは、新型コロナウイルスの影響により、運転資金難となった企業や個人が増えたことによる資金需要増が影響しているためだと判断されます。

新型コロナ過においても、不動産向けの貸し出しは、闇雲に厳しくなっているわけではありません。適切かつ必要とされる融資に対しては引き続き実行されているため、2021年度は増加傾向になると予測されます。

金融機関サイドから見た不動産市場の動向

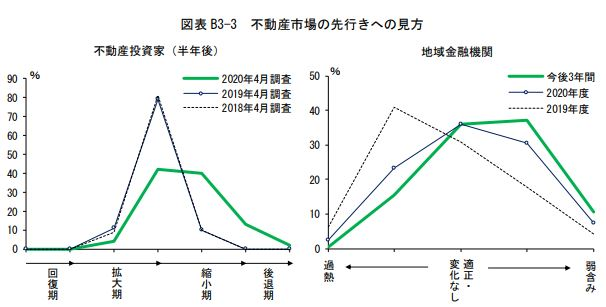

図表は日本銀行による金融システムレポートからのデータです。このデータは、投資家や地域金融機関がそれぞれ不動産市場の先行きをどのように捉えているかを表しています。 不動産投資家のデータを見る限りでは、不動産投資の将来性に消極的な見方が広がっている傾向です。しかし、金融機関の多くは依然として変化なしという味方が多く消極的な規制が増えたという状況ではありません。2021年は、新型コロナウイルス過で不透明な景気動向ではありますが、不動産市場に消極的な姿勢が増えるということはないと捉えることができます。

不動産融資ローンに積極性がある金融機関

金融機関によっては、新型コロナウイルス過の中でも不動産投資に積極的な姿勢が見られる金融機関がありますので紹介します。

セゾンファンデックス

セゾンファンデックスは、セゾンカードで認知度が高いクレディセゾングループです。セゾンファンデックスの不動産投資ローンは、対応エリアが首都圏や近畿圏など都市部に集中しています。

事業者向け不動産担保ローン

| 契約対象者 | ・法人・個人事業主

・個人事業主は原則として申込み時に満20歳以上70歳以下で完済時85歳未満の人。 ・日本国籍または永住許可を有する人 |

| 融資金額 | ・100万円から3億円 |

| 融資年率 | ・変動金利:2.6%~4.4%

・固定金利:4.5%~9.9% 金利タイプはセゾンファンデックスの審査のより決定される |

| 返済期間・返済回数 | ・5年から25年/60回から300回 |

| 担保 | ・法人、代表者又はその親族が所有する不動産 |

| 連帯保証人 | ・原則不要

・法人融資の場合は代表者の連帯保証が原則必要 |

※2021年2月24日現在

三井住友トラストL&F

三井住友トラスト L & F は、三井住友銀行の100%子会社です。アパートローンや不動産活用ローン・つなぎ融資・民泊事業融資など豊富商品が特徴です。

アパートローン

| 契約対象者 | ・個人・個人事業主

・法人には法人向けアパートローンが用意されている |

| 融資金額 | ・3億円以内 |

| 融資年率 | ・変動金利

団体信用生命保険なしの場合:2.9%~4.4% 団体信用生命保険ありの場合:3.3%~4.8% ・固定金利:4.5%~9.9% 金利タイプはセゾンファンデックスの審査のより決定される |

| 返済回数 | ・新築物件:72回~420回

・中古物件:72回~360回 |

| 担保 | ・原則として融資対象となる土地建物に第一順位の抵当権を設定登記

・自宅等担保余力のある不動産が共同担保設定される場合もある ・融資対象の建物に対して火災保険の加入が義務付けられる ・火災保険金請求権等に質権が設定される場合がある |

| 連帯保証人 | ・原則不要

・審査結果によっては連帯保証人が必要な場合もある |

※2021年2月24日現在

日本政策金融公庫

日本政策金融公庫は、政府が100%出資している政府系の金融機関です。一般的な金融機関が行う融資を補完する役割があります。女性や若者、高齢者の社会進出を後押しするという意図から、積極的に融資を行う点が特徴で、日本全国に支店があるためカバーしているエリアが極めて広いため、幅広く利用されています。

一般貸付

| 契約対象者 | ・個人・個人事業主 |

| 融資金額 | ・4,800万円まで

・女性・若者・シニア起業家支援資金の条件に合致する場合の融資限度額は7,200万円となります |

| 融資年率 | ・固定金利

担保なしの場合:2.0%~2.5%程度 担保ありの場合:1%~2%程度 |

| 返済回数 | ・5年~20年(資金の使い道によって異なる) |

| 連帯保証人 | ・相談により決定 |

※2021年2月24日現在

オリックス銀行

オリックス銀行はオリックスグループの銀行でユニークな金融サービスが特徴です。オリックス銀行の不動産投資ローンは、賃貸を目的とした投資用不動産の購入や借り換えなどに幅広く利用できるローンとなっています。

不動産担保ローン

| 契約対象者 | ・原則としてオリックス銀行の所定の資格要件を満たす人 |

| 融資金額 | ・1,000万円以上2億円以内 |

| 融資年率 | ・変動金利型:2.267%~3.675%年2回見直し

・固定金利期間特約付変動金利型 固定期間3年:2.3%~3.3% 固定期間5年:2.5%~3.5% ※オリックス銀行の審査により若干の変動あり |

| 返済年数 | ・1年以上35年以内

※年齢や借入対象不動産の構造築年数によって一部制限あり |

| 担保 | ・借入対象不動産2原則オリックス銀行を権利者とする第一順位の抵当権を設定登記

・原則として融資対象となる土地建物に第一順位の抵当権を設定登記 ・建物建築資金の場合には土地も担保として設定 ・原則として建物の火災保険に加入 |

| 連帯保証人 | ・原則として借入対象不動産の共有者は連帯債務者又は連帯保証人になります。

・その他オリックス銀行が必要とした場合、連帯債務者または連帯保証人が必要になることもある |

※2021年2月24日現在

東京が魅力的な不動産投資先である理由

日本の首都東京は、人口の増加だけではなく企業もお金も集まる仕組みとなっています。そのような都市には、不動産投資も活発に行われます。ここでは、東京がなぜ、国際的にも高い評価を受けているのかを不動産投資の観点から解説します。

都市の総合力

森記念財団都市戦略研究所の世界都市総合ランキング(GPCI)2020によると東京は総合3位を維持しています。東京は、全分野において安定した強みがある都市です。特に、環境と交通アクセスでは、前回より高いスコアをたたき出しています。GPCIは、以下の6つの分野で年の総合的な力を評価するランキングです。

- 経済

- 研究・開発

- 文化・交流

- 居住

- 環境

- 交通・アクセス

都市の不動産評価が高まれば、都市の不動産価値も高まります。このランキングで世界3位の東京は、今後も高い不動産価値をキープとすることが予測されますので、不動産投資に有利な条件が揃っているといえるでしょう。

森記念財団都市戦略研究所: 世界の都市総合力ランキング

インフラ整備と東京再開発の動き

2021年の東京は、東京オリンピックに向けて、インバウンド市場の整備やインフラの再整備が行われています。ただし、新型コロナウイルスの影響によって、オリンピック・パラリンピックが無観客となったり、開催種目が制限されたりするとインバウンドの効果は期待できないかもしれません。しかし、東京オリンピック終了後の中央区、港区、新宿区などの8区は、再開発の中心となり、引き続き発展が予測されています。

東京の人口推移と今後の予測

不動産投資において重要な項目として挙げられるのは人口の多さです。少ない人口の市町村に投資するよりは、東京のように人口密度の高い都市に投資する方が、リスクが少なく高い利益を生むとされています。 2015年を境に日本全体の人口は減少傾向になっているのですが、東京の人口は2030年のピークまで増え続けると予測されています。

日本全体の人口が減っている中で、人口が集中すると予測される東京は、不動産投資を行うのに最適な場所といえるのではないでしょうか。人口集中の根拠として、総務省統計局によって公表された住民基本台帳人口移動報告の2019度の結果によれば、転入超過数が99,243人と都道府県別にみると最も多い数字をたたき出しています。 転入超過数とは、転入者数から転出者数を引いた数字です。

総務省統計局:住民基本台帳人口移動報告 2020年(令和2年)結果

https://www.stat.go.jp/data/idou/2020np/jissu/youyaku/index.html

人口減少が顕著な地域への不動産投資は要注意

東京や大阪などの大都市への人口流入の流れは、新型コロナウイルス過にあっても変化の兆しはありません。テレワークの導入などが進み、都市部に住む一部の人間が地方都市への移住を始めているようですが、全体的に見ると、この数年間はこの流れが変わることはないと判断するのが妥当ではないでしょうか。

もし、地方への不動産投資を検討するのであれば、行政が進める企業や学校の誘致を事前に掴むことが重要となります。不動産投資については、大きなリスクを抱えないことが重要な要素です。賢明な判断を下すためにも、この「不動産の経営学」を役立ててください。不動産投資に関する専門的な記事を掲載していますので、知識を深めることができるでしょう。

この記事へのコメントはありません。